2025年4月29日晚,隆基绿能(601012.SH)、晶科能源(688223.SH)、天合光能(688599.SH)、通威股份(600438.SH)公布2024年年报、2025年一季报,晶澳科技(002459.SZ)公布2025年一季报。点评如下:

一、TOPCon五大龙头24Q4-25Q1全面、连续亏损

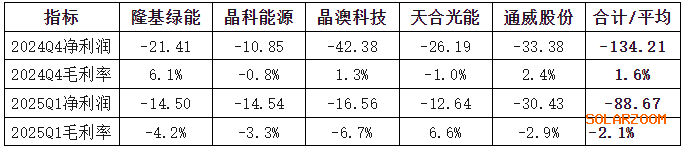

作为TOPCon电池组件龙头的晶科、晶澳、天合、通威,以及“嘴巴喊着BC、身体却很TOPCon”的隆基,在2024Q4-2025Q1出现了净利润“齐刷刷”的全面亏损,五家企业在182天时间内合计亏损达到223亿元。其中,隆基、通威两家TOPCon龙头已经连续亏损六个季度。

进一步对比分析2025年一季度与2024年四季度,不难发现:(1)五家TOPCon龙头企业25Q1收入不仅同比下滑,环比24Q4也“清一色”的下滑。(2)五家TOPCon龙头企业净利润的亏损虽有缩小,但整体毛利率却由正转负(从1.6%降至-2.1%)。

表 1 隆基、晶科、晶澳、天合、通威五家TOPCon龙头24Q4、25Q1单季度净利润

单位:亿元

注:隆基绿能2024年报第19页写道:“公司实现BC 产品出货量超17GW”,而第24页列示公司单晶组件销售量约为73.48GW,故而2024年BC的出货量占比约为23.1%。隆基绿能2025年一季报第4页中写道:“2025 年一季度,公司实现电池组件出货量16.93GW(其中BC 组件销量4.32GW)”,故而,2025年一季度隆基绿能BC出货量占比约为25.5%。我们基于“实质重于形式”原则,认为隆基不能称为是BC龙头,而只能是TOPCon龙头。所有光伏企业中,只有爱旭股份的BC收入占比超过50%。

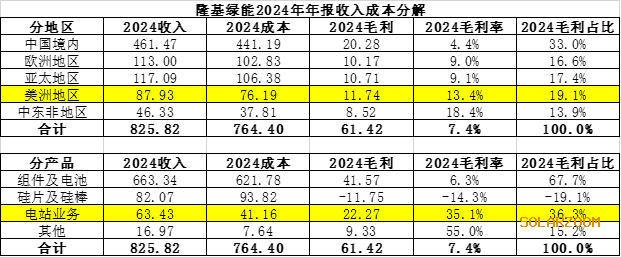

图 2 隆基绿能逐季度收入及利润率、2024年年报收入分解

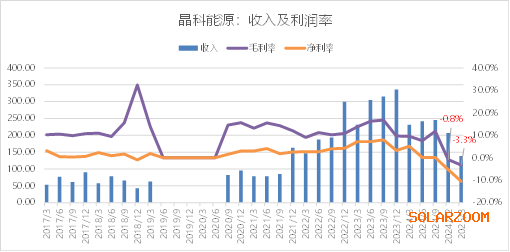

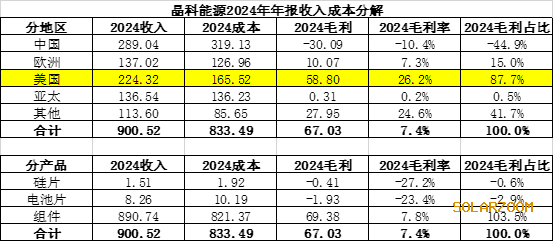

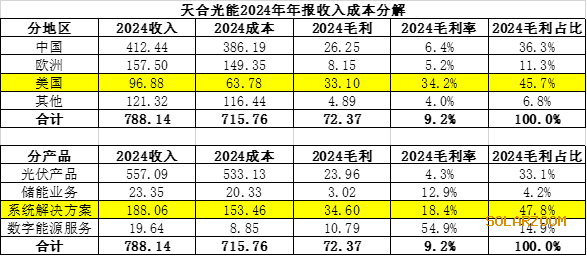

图 3 晶科能源逐季度收入及利润率、2024年年报收入分解

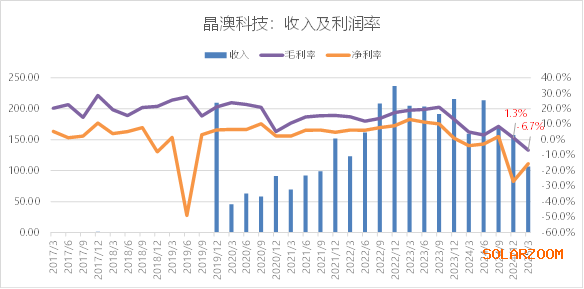

图 4 晶澳科技逐季度收入及利润率、2024年年报收入分解

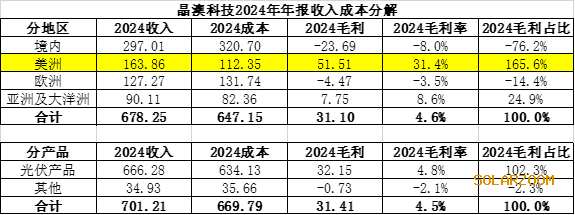

图 5 天合光能逐季度收入及利润率、2024年年报收入分解

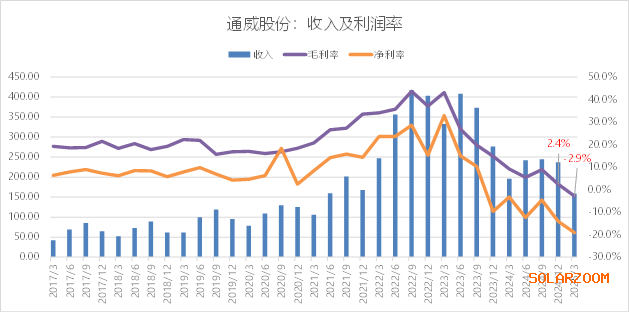

图 6 通威股份逐季度收入及利润率、2024年年报收入分解

二、TOPCon五大龙头2025Q1亏损及毛利率不升反降的原因分析

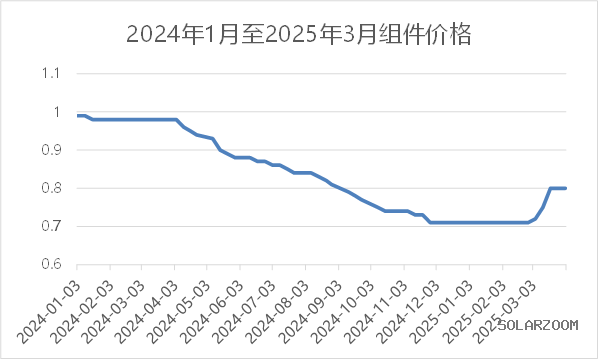

根据SOLARZOOM新能源智库的组件价格数据,2024年光伏组件价格呈现单边下行趋势,而2025年一季度因“430”、“531”抢装而出现组件价格单边上涨。

图 1 光伏组件价格一览(数据来源:SOLARZOOM新能源智库)

如果说TOPCon五大龙头企业2024年全年呈现组件价格“一路下跌”的趋势,由此导致2024年四季度报表“爆雷”实属正常,那么2025年一季度组件价格大幅反弹,为什么这五家TOPCon龙头企业却会出现一致性的亏损及毛利率下滑呢?

我们拆解2024年隆基、晶科、晶澳、天合、通威五家企业的年报的分产品收入成本及分地区收入成本,不难发现以下事实:

(1)五家企业共同的业务均为TOPCon电池组件。隆基虽有电站、天合虽有系统解决方案、通威虽有饲料及多晶硅业务,但TOPCon电池组件业务均为各家的第一大业务。

(2)隆基56%的收入、晶科44%的收入、晶科32%的收入、天合52%的收入、通威89%的收入来自于中国。

(3)晶澳166%的毛利额、晶科88%的毛利额、天合46%的毛利额来自于美国市场(或美洲市场)。但隆基、通威这两家公司的毛利额中,美国市场的贡献却小于20%。

2025年一季度的外部环境方面,却在中国、美国发生了两大趋势性的行业变化:

(1)在国内光伏市场,虽然分布式光伏、集中式光伏在“430”、“531”前呈现抢装,但2025Q1“旺季不旺”的情况成立。根据国家能源局统计数据,2025Q1全国光伏新增并网容量为59.7GW,相比2024Q1的45.7GW虽然有所增长,但占2024年全年277.6GW新增装机量的比例不足四分之一。之所以2025Q1出现“旺季不旺”,原因是2025年1月出台的发改价格136号文明确提出2025年6月1日后光伏发电全面入市,采用“机制电价+现货交易”政策(但午间电价大幅下降,相比当前的煤电基准价低0.15元/kWh以上),故而各大央国企电站运营商基于“无法测算电站IRR”的理由而大面积叫停光伏业务。

(2)在美国光伏市场,共和党领导人特朗普2024年12月大选胜出后着手对美国光伏补贴政策进行调整,原拜登时期美国光伏制造基于《通胀削减法案》而享受的全产业链超常规补贴(硅料、硅片、电池、组件四个环节合计约0.164美元/W,折人民币不含税1.20元/W)受到付款延时等方面的冲击。进入2025年4月后,更是出现了美国对全球的普遍关税,以及针对从柬埔寨、马来西亚、泰国、越南四个国家最高税率达3521%的光伏组件关税。作为光伏龙头的晶科、晶澳、天合,自然嗅出了其中的政治风险,天合光能更是在2024年12月6日特朗普大选胜出的当天,就发布对外出售资产的公告,将位于得克萨斯州威尔默的5GW组件工厂出售给美国上市公司 FREYR。

鉴于一季报披露较为简单,没有收入成本的分拆,也不法定披露销量,故而我们暂无法区分上述来自于中国市场、美国市场的两个原因各自对五家公司利润亏损的贡献占比。但可以肯定的是:五家公司2025Q1环比2024Q4的收入是下滑的,且2025Q1相比2024Q4的组件价格是上升的,故而,这五家公司2025Q1环比2024Q4的销量下滑幅度超出了收入下滑幅度。由此,导致产能利用率的低下及每W折旧、人工、制费、电力等成本的高企,从而显著影响了毛利率,出现了“价格上涨、毛利率下跌”的背离情况。

三、TOPCon行业景气何时反转?

在SOLARZOOM新能源智库看来,TOPCon行业景气的反转,必须要有三个条件:(1)光伏行业需求的反转,(2)行业供给的收缩,(3)行业需求反转后供给不会快速扩张。

从2024年9月以来,光伏行业长时间讨论了行业供给收缩的各种解决方案,但面对国内、海外光伏需求的下降,TOPCon龙头企业本身、光伏行业协会、国家有关部门无力也不可能给出任何有效的实质性解决方案。

首先,发改价格136号文是国家电力市场改革的大政方针。在全国光伏发电量占全社会用电总量10%左右但储能装机保有量却极为有限的背景下,午间电价的下降对光伏电站IRR的负面影响是光伏制造业企业通过任何降本手段所不可能解决的。要想“挽救”午间不断下降的光电价,只有储能装机保有量增长至1000GWh以上才有可能(注:截止2025Q1国内光伏装机保有量已经接近950GW,故而需要1000GWh储能才能充分吸收午间的光伏发电)。但我国储能商业模式尚不清晰,在储能全面入市政策尚未出台、峰平谷电价又不可能持续的前提下,储能电站运营商又为何有动机来大规模实施储能项目呢?由此,我国当前所面临的全国性电力约束问题,在2025-2028年四年间似乎还找不到明确的解决方案。

其次,在美国光伏市场上,特朗普政府对可再生能源的负面态度无法被左右,特朗普对全球关税大棒的挥舞不受人控制。中国企业无论将海外产能搬至哪个国家,都无法不受到美国“打地鼠式”的关税政策及全球普遍关税政策的负面影响,而基于2024年以前的高价格实现销售。甚至,美国光伏市场完全有可能就此停滞发展四年时间甚至更久,直到共和党政府下台。

基于上述两个方面,在国内光储电力商业模式尚不清晰、美国政治因素限制光伏发展的大背景下,2025-2028年全球光伏新增装机量恐将中长期没有增量。故而,TOPCon电池组件超过800GW的过剩产能,恐很难基于“时间换空间”而实现被动出清。

TOPCon产业链要想解决产能过剩问题,只有唯一的出路——TOPCon产能的主动出清。即:基于制造业企业主动关停、金融机构变相抽贷、政府行政命令关停等手段,对现有TOPCon产能进行出清50%-70%,方能使得TOPCon产业链重新回归合理的利润水平。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!